Программы бридж-финансирования от венчурных фондов: все особенности

Функционирование вновь открывшегося бизнеса предполагает периодическое отсутствие положительных финансовых потоков (прибыли). Например, компания не получает новых заказов, контрагенты задерживают оплату выполненных работ, существующие средства потрачены на налоговые и арендные платежи. В таких случаях предприятию необходимо дополнительное финансирование, чтобы продолжать работу, выполнять долговые обязательства и развивать бизнес. Возможный выход из положения — оформление краткосрочного кредита с гарантией скорейшего погашения долга за счёт получения новых заказов, размещения акций на фондовом рынке (IPO) и получения прибыли из других источников.

Бридж-финансирование (от английского brigde financing, финансовый мост) представляет собой краткосрочный (на период до 12 месяцев) банковский кредит, предоставленный новому предприятию под гарантию будущей выгодной сделки или размещения ценных бумаг на бирже (IPO, Initial Public Offering). Обычно предприятиям-заёмщикам, использующим bridge financing, выдаются бридж-ноты (или краткосрочные долговые обязательства) с фиксированным сроком погашения. После получения прибыли, продажи акций или поступления следующего объёма финансирования от инвесторов компания погашает долговые обязательства. Выдачей бридж-кредитов занимаются некоторые банки и крупнейшие венчурные фонды, действующие на рынке Российской Федерации.

Что такое венчурный фонд и как организация использует бридж-финансирование?

Венчурный фонд — государственная или частная инвестиционная компания, созданная для финансирования экспериментальных, инновационных проектов с высоким уровнем риска потери вложений и потенциально высокой доходностью. Основным инструментом взаимодействия с заёмщиками выступают краткосрочные бридж-кредиты, выдаваемые под залог долговых нот, которые затем конвертируются в акции компании.

В зависимости от источников инвестиционного капитала венчурные фонды разделяются на государственные и корпоративные (частные), по размеру вложений различают малые (капитал до 50 миллионов долларов), средние (капитал до 150 миллионов долларов) и крупные организации. Бридж-финансирование, предоставляемое руководством венчурных фондов, выполняет следующие функции:

Предоставляя бридж-финансирование, руководство венчурного фонда стимулирует дальнейшее развитие нового предприятия, помогает бизнесу стабильно развиваться, расширять производство и увеличивать экономическую независимость.

Какие виды краткосрочного финансирования доступны компаниям-новичкам?

Программы кредитования компаний, недавно вышедших на рынок, отличаются сравнительно высокими процентными ставками и небольшими сроками предоставления заёмных средств. В зависимости от предоставленного заёмщиком обеспечения и выбранных каналов инвестирования различается четыре вида заимствований.

Инвестиционное кредитование предприятий. Такой вид кредита предоставляется банковскими организациями на наиболее выгодных для нового предприятия условиях. Заёмщику нужно подать в банк документы, подтверждающие финансовую состоятельность, подготовить договоры поручительства (гарантом платежа выступает сторонняя организация), а также передать кредитору бизнес-план проекта, ТЭО (технико-экономическое обоснование прибыльности), проектную и сметную документацию. К сожалению, ввиду обилия документов и длительности рассмотрения заявок заёмщиков, инвестиционные кредиты не используются предприятиями, нуждающимися в оперативном получении средств. Невысокие процентные ставки по инвестиционным кредитам предоставляются только клиентам, оформившим залог на ликвидные активы, поэтому этот вид финансирования чаще используется крупными компаниями.

Синдицированное кредитование бизнеса. Такие кредиты предоставляются группой банков-кредиторов во главе с организатором процесса заимствования. Список документов, необходимых для получения займа, аналогичен перечню для выдачи инвестиционного кредитования, однако заявки рассматриваются более оперативно. Обычно синдицированные кредиты выдаются по рекомендациям банков, обслуживающих расчётные счета компаний, недавно вышедших на рынок. Например, консалтинговая компания открыла счёт в банке Уралсиб, затем запросила кредит на развитие бизнеса. Кредитный специалист банка Уралсиб обратился к коллегам из Альфа-банка и Сбербанка, передал финансовые документы потенциального заёмщика, и консалтинговое агентство получило кредит за счёт вложений трёх финансовых учреждений.

Кредиты под залог долговых ценных бумаг (векселей или облигаций). Такие кредиты выдаются банками на основе проспекта эмиссии векселей или облигаций на фондовом рынке. Компания-заёмщик обращается к андеррайтеру (специалист по оценке рисков вложений), регистрирует и выпускает долговые ценные бумаги на биржу, затем банк перечисляет заёмные средства. Теоретически вексельные или облигационные займы выгодны компаниям, проценты по кредиту могут нивелироваться за счёт роста курса долговых ценных бумаг на бирже. На практике оформление и выпуск ценных бумаг может занимать несколько месяцев, стоимость услуг андеррайтера высока, поэтому новые компании редко оформляют такие кредиты.

Получение бридж-нот (бридж-финансирование). Бридж-финансирование компании состоит в выдаче средств под залог конвертируемых долговых нот (расписок). Банк и заёмщик составляют соглашение с условиями конвертации бридж-нот в акции (устанавливается дата размещения ценных бумаг на бирже). Дополнительно оформляется договор залога на имущество или финансовые активы компании. Бридж-финансирование предоставляется на срок не более 12 месяцев, обычно деньги перечисляются несколькими траншами (платежами), при благоприятной финансовой ситуации заёмщик возвращает средства раньше даты, обозначенной в бридж-ноте. Бридж-финансирование отличается минимальным набором документов, ускоренным процессом рассмотрения заявки заёмщика. Как правило, bridge financing предоставляет существующий инвестор, уже вкладывавший деньги в данный развивающийся бизнес.

Бридж-финансирование компаний, недавно вышедших на рынок, совмещает оперативность синдицированных кредитов и надёжность инвестиционного кредитования. Заёмщик (компания) предоставляет минимум документов и быстро получает деньги, бридж-нота защищает банк-кредитор от финансовых потерь в случае невозврата кредита. Перед оформлением бридж-кредита заёмщику следует рассчитать максимальный срок кредитования и учесть дополнительное время для подготовки к размещению акций или других ценных бумаг на фондовом рынке.

Какие сведения содержатся в договоре о получении бридж-финансирования?

Стороны сделки о предоставлении бридж-финансирования составляют предварительное соглашение (или term sheet) для выпуска конвертируемых бридж-нот. Документ фиксирует максимальный срок и стоимость кредитования, а также дату размещения акций компании на фондовом рынке. Текст term sheet содержит следующие блоки информации:

На практике подписание term sheet для бридж-финансирования предполагает дополнительные расходы заёмщика на предстоящую эмиссию акций. Если в согласованную дату погашения бридж-кредита компания-должник не сможет разместить акции на фондовом рынке, кредитор вправе взыскать залоговое имущество или настоять на эмиссии ценных бумаг. Во избежание таких ситуаций компании-заёмщики запрашивают инвестиционный анализ перед подачей заявки на бридж-кредит.

Преимущества и недостатки бридж-финансирования для кредитора

Бридж-кредит является разновидностью венчурного финансирования, сопряжённого с высокими рисками потери вложений и потенциально значительным уровнем прибыли. Обычно инвестиционные фонды комбинируют вложения в развитие компаний-новичков (или стартапов) и предприятий с устойчивой деловой репутацией. Бридж-кредит, как разновидность проектного финансирования, приносит компании-кредитору ряд преимуществ.

Сравнительно небольшой период предоставления кредита. Бридж-финансирование относится к экстренным способам привлечения ликвидности, поэтому заёмщик обязан вернуть средства в течение нескольких месяцев. Компания-кредитор в сжатые сроки получает собственные средства или акции новой компании, а также процентные платежи.

Возможность получения дополнительного дохода от ценных бумаг заёмщика. Компания-кредитор может обратить конвертируемые долговые ноты в акции сразу после IPO или дождаться повышения курса ценных бумаг. Обычно при успешном развитии нового бизнеса курс ценных бумаг растёт, поэтому кредитор получает дополнительный доход.

Перспектива участия в управлении новой компанией. Компания, предоставившая новому бизнесу бридж-кредит на крупную сумму, получает в распоряжение значительный объём акций. В дальнейшем конверсия долговых нот поможет кредитору получить контрольный пакет акций, участвовать в принятии решений, влиять на развитие компании-заёмщика.

Традиционно для проектного финансирования, основным недостатком бридж-кредита выступает продолжительность оценки платёжеспособности заёмщика. Потенциальному кредитору требуется запросить и проанализировать массу документов, согласовать с заёмщиком предполагаемую дату выпуска ценных бумаг, застраховаться от риска невыплаты кредита. Также минусом предоставления бридж-кредита компании-новичку является возможность банкротства заёмщика, недавно вышедшего на рынок.

Преимущества и недостатки бридж-финансирования для заёмщика

Компании, недавно вышедшие на рынок и нуждающиеся в притоке инвестиций, пользуются следующими преимуществами бридж-кредитов.

Весомым недостатком бридж-финансирования для потенциального заёмщика выступает перспектива потери экономической независимости. Например, при оформлении кредита на крупную сумму заёмщик выпускает долговые ноты, в дальнейшем конвертируемые в контрольный пакет акций компании. Инвестор получает решающее право голоса на собрании акционеров, поэтому может определять дальнейшую стратегию развития компании.

Бридж-финансирование с точки зрения частных клиентов

На практике краткосрочные кредиты под залог ликвидного имущества наиболее распространены в сфере банковского кредитования для частных лиц. Например, услуга перекредитования (рефинансирования) ипотеки под залог недвижимости позволяет клиентам снизить переплату по банковскому продукту, получить отсрочку платежей. Наиболее близким аналогом бридж-финансирования для частных клиентов выступает кредитная карта, позволяющая многократно использовать заёмные средства, регулярно пополняя баланс.

Востребованность бридж-кредитов среди частных клиентов обусловлена следующими преимуществами:

Основным недостатком экспресс-кредитов для граждан является высокая процентная ставка за пользование средствами банка или МФО. Бридж-кредиты созданы для оплаты срочных непредвиденных расходов, однако регулярное оформление краткосрочных займов увеличивает долговую нагрузку гражданина.

Итоги

Бридж-финансирование — разновидность краткосрочного кредитования, предполагающая получение средств под залог будущих акций (оформление долговых нот). Заёмщиками в бридж-финансировании выступают компании, недавно вышедшие на рынок и нуждающиеся в потоке инвестиций для дальнейшего развития. Бридж-кредиты выдают венчурные фонды — частные и государственные организации, занимающиеся финансированием инновационных видов коммерческой деятельности. Деятельность венчурных фондов развивает наукоёмкое производство, стимулирует деятельность малого бизнеса и помогает новым предприятиям обрести финансовую стабильность.

Аналогом бридж-кредитов для частных лиц выступают программы рефинансирования, экспресс-кредиты под залог недвижимости, кредитные карты и мирокзаймы. Эти финансовые инструменты используются для оплаты непредвиденных крупных расходов заёмщика (например, затраты на лечение), отличаются простотой оформления и сокращёнными сроками погашения.

Строительство каркасных домов по канадской технологии

В строительстве бриджинг используется для усиления несущей конструкции пролетных балок перекрытия.

Мы предлагаем новое слово в «бриджинго» строении — IBS бриджинг.

Каркасное домостроение немыслимо без использования бриджинга, итак разберемся какие они бывают.

Недостатки: заготовка изготовленная на стройплощадке не предполагает исключительной линейной точности, перпендикулярности реза, так же рез может быть не перпендикулярен к другой плоскости. Результат – неплотное прилегание к балкам перекрытия – щели, низкая несущая способность в последствии скрип пола. При монтаже такого бриджинга крепежные элементы (чаще гвозди) входят вдоль волокон бриджинга, а как известно гвоздь вбитый вдоль волокон дерева (в торец детали), держится очень слабо, а при переменной нагрузке (хождение по полу, прыжки детей и т.д) просто ослабляется и вылезает. Такой бирджинг хорошо передает вибрацию с большой длительностью и амплитудой от энергии удара в пол, а не гасит её.

2) Бриджинг из перекрещивающихся брусков — изготавливается из остатков брусков непосредственно на месте стройки рабочими.Шаг установки каждые 1,2-1,5м пролета балки.

3) IBS бриджинг – работает как упругий элемент, не передает вибрацию а гасит её. IBS изготавливается из сухого струганного бруска на промышленном оборудовании и исключительной точностью и перпендикулярностью реза.

НЕ возможность изготовления IBS бриджинга в домашних условиях связана с фрезерованием косого паза на 2-х деталях с углом 26°21’48» и 2-х торцевых резов под углом 76°49’6″ двух деталей. А именно этим достигается исключительное прилегание.

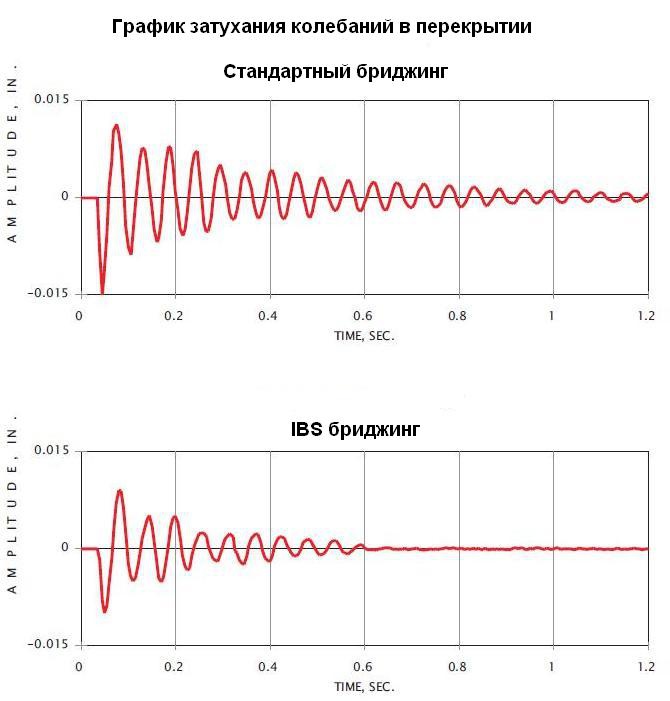

Достоинства: идеально точные размеры всех бриджингов, абсолютная параллельность крепежных деталей, большая несущая способность, IBS увеличивает жесткость пола, чтобы лучше перераспределять энергию удара в пол IBS действует как амортизатор, так IBS единица вынуждена согнуться упруго когда пол колеблется, изгиб IBS единиц принимает значительную часть энергии удара, уменьшение амплитуды вибрации и продолжительности (см. график). Больше шаг установки при равных пролетах по сравнению с бриджингами 1 и 2., более простое крепление к балкам – крепежные элементы располагаются именно поперек волокон, а не вдоль, так же появляется возможность пропустить коммуникации в толще перекрытия, а не под ним.

| IBS бриджинг | Обычный бриджинг | |

| Точность изготовления | высокая | низкая |

| Простота монтажа | Простой монтаж | Не удобный монтаж |

| Увеличивает жесткость пола | да | мало |

| Гасит энергию удара | да | нет |

| Кол-во циклов нагружения | Большое до 1,2млн | Малое |

| Крепеж поперек волокон | да | нет |

| коммуникации в толще перекрытия | возможно | нет |

| Шаг установки | редко | часто |

Типо размеры и стоимость IBS бриджинга 1штука.

| Высота балки, мм | Растояние между балок в просвете, мм | ||

| 300-399 | 400-499 | 500-600 | |

| 200 | 196 | 207 | 217 |

| 220 | 200 | 208 | 218 |

| 250 | 202 | 210 | 220 |

По Вашему заказу мы можем изготовить любой не стандартный типо размер IBS бриджинга по индивидульным параметрам с шагом 1 мм.

Для иногородних: Мы отправим вашу покупку в любой город в пределах России, Белоруссии и Украины транспортной компанией.