Патент для ИП: как работает, преимущества и недостатки

Если вы ИП, то можете работать на специальной системе налогообложения — патенте. Этот патент никак не связан с правами на изобретение, а называется так, потому что человек приобретает право заниматься определенной деятельностью. Расскажем, кто имеет право работать на патенте, сколько это будет стоить и в чем плюсы и минусы такой схемы налогообложения.

Как работает патент

Если вы выбрали патентную систему налогообложения, вам не нужно платить налог. Вместо этого необходимо подать заявку и оплатить патент на конкретную деятельность, выплачиваете его сумму в бюджет, а потом работаете свободно.

Сумма патента рассчитывается на основе предполагаемого дохода в выбранной области деятельности — это называют вмененным доходом. Сейчас это те же 6%, что на УСН, но вы платите их не с реальных, а с предполагаемых доходов, то есть получается фиксированная сумма.

В некоторых регионах для отдельных видов деятельности действуют налоговые каникулы — новые предприниматели в определенных сферах два календарных года могут не платить стоимость патента.

Кто может работать на патенте

Для применения патента нужно соблюсти три условия: быть ИП, зарабатывать в год не больше 60 миллионов, иметь в подчинении не более 15 сотрудников.

Кроме того, патентная система налогообложения разрешена только для некоторых видов деятельности. Например, можно оформить патент, если вы ремонтируете обувь, открыли парикмахерскую или торгуете товарами в розницу. Полный список видов предпринимательской деятельности можно посмотреть в статье 346.43 НК РФ — список довольно длинный, но туда не попадает, например, дизайн.

Еще есть индивидуальные списки для регионов — в них иногда добавляют дополнительные виды бизнеса для предпринимателей на патенте.

Преимущества патентной системы налогообложения

Недостатки патентной системы налогообложения

Стоит ли работать на патенте

Выгодно покупать патент, если вы новый предприниматель и попадаете под налоговые каникулы. В таком случае в первые два года можно работать на патенте, а потом либо остаться на нем, либо перейти на УСН.

Еще патент выгоден, если ваши доходы выше вмененных. В таком случае вы платите меньше налога.

Если у предпринимателя при регистрации заявлено несколько видов деятельности, а патент он приобрёл на определенный вид, то по остальным видам деятельности он считается всё ещё на той системе налогообложения, которую использовал. И в этом случае всё равно придется подавать нулевую декларацию, например, по УСН. Но в этом есть и плюс: если по каким-то условиям предприниматель лишается патента, то считается работающем на том же режиме, что и ранее.

А вот если доходы небольшие, патент невыгоден, особенно тем, что из суммы налога нельзя вычесть страховые взносы. На УСН или ЕНВД предприниматель уменьшает налог на 100% страховых взносов при отсутствии наёмных работников и на 50% при их наличии, а на патентной системе налогообложения заплатит и полный налог, и взносы.

Еще патент неудобен, если у вас небольшой стартовый капитал. При открытии бизнеса каждая копейка на счету, доходов еще нет, а уже нужно купить патент, причем порой он стоит недешево. Да, потом не придется платить налоги, но деньги для своего дела часто больше всего нужны именно на старте. Выходом из ситуации может быть покупка патента на более короткий срок, например, на пару месяцев.

Из-за ограничения на количество сотрудников и доход патент не подходит для среднего бизнеса. Поэтому его лучше брать на старте, если это поможет сэкономить на налогах, а когда бизнес разовьется — перейти на другую систему, с менее жесткими ограничениями.

Заходите в Школу Большой Птицы, будем рады!

Здесь мы размещаем массу полезного для начинающих и опытных предпринимателей: обучающие курсы, статьи, кейсы, актуальные новости, руководства.

Патент для ИП: что это и как его получить?

По закону индивидуальный предприниматель вправе самостоятельно выбрать подходящий для его деятельности вид налогообложения. Это может быть общая, упрощенная или патентная система обложения доходов ИП. При этом законодательство не препятствует переходу с одного вида налогообложения на другой при условии уведомления налоговых органов. Каждая из существующих систем призвана обеспечить комфортные условия для осуществления деятельности индивидуальных предпринимателей, которых в России с каждым годом становится все больше. Рассмотрим, что из себя представляет патентная система налогообложения (ПСН) и как она реализуется.

Понятие патента

Суть ПCН заключается в покупке предпринимателем патента на конкретный вид деятельности, в результате чего ИП освобождается от уплаты основных налогов. Виды деятельности, при которых разрешается пользоваться патентной системой обозначены Налоговым кодексом РФ (ст. 346.43). Стоит отметить, что в этот перечень входит большинство видов деятельности, осуществляемых в сфере малого предпринимательства.

При выборе такого режима объектом налогообложения выступает предположительный доход предпринимателя за год. Причем в каждом отдельно взятом субъекте страны данная величина устанавливается региональными органами власти в зависимости от разрешенного патентом вида деятельности. Таким образом, реальный годовой доход ИП не влияет на стоимость патента.

Важно понимать, что применение ПСН не освобождает налогоплательщика от уплаты налогов в полном объеме. Часть заработанных средств все же придется перечислить в доход государства.

Кто вправе перейти на ПСН?

Это особый режим, подходящий далеко не всем желающим. Приобретателями патента могут быть только физические лица без образования юридического лица. Это означает, что даже у небольших организаций отсутствует возможность перехода на патент. ПСН не применяется, если предпринимательская деятельность осуществляется в рамках простого товарищества или на основании договора доверительного управления имуществом.

Есть и другие ограничения, например, по численности штата предпринимателя. Возможность приобрести патент имеется только у тех ИП, численность работников которых не превышает пятнадцати человек.

Особенности уплаты налога

Обратите внимание! По истечении выбранного периода действия необходимо повторное обращение в налоговые органы с заявлением о продлении патента. Причем сделать это нужно заблаговременно и не позднее двадцатого декабря.

Ограничения в части применения ПСН

Препятствия, с которыми могут столкнуться предприниматели, желающие перейти на ПСН, выражены в следующих моментах:

Обратите внимание! В отдельных субъектах страны может быть утвержден расширенный перечень видов деятельности, при которых разрешается использовать патент.

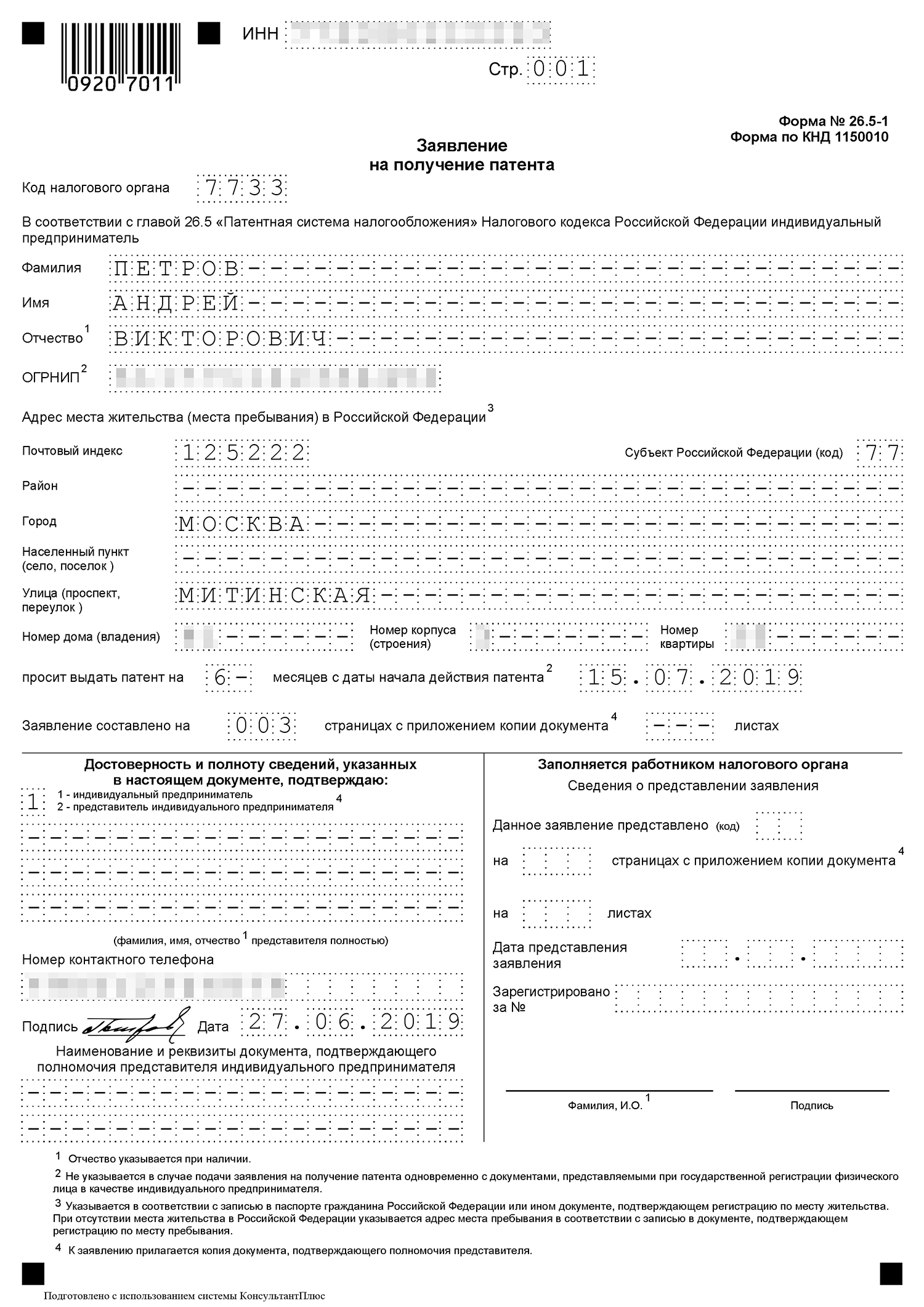

Переход на патент

Специальные режимы налогообложения требуют персонального обращения индивидуального предпринимателя в налоговые органы. Автоматический переход на ПСН не предусмотрен, поэтому чтобы приобрести патент и перейти на другую систему налогообложения, необходимо совершить ряд последовательных действий в соответствии со следующим алгоритмом:

Обратите внимание! В случае одобрения заявления датой постановки предпринимателя на учет считается дата начала периода действия патента. При этом его действие распространяется только на территорию того региона, в котором он выдан.

Порядок оплаты стоимости патента

Налоговый кодекс предусматривает два способа уплаты налога в зависимости от периода действия патента:

Обратите внимание! Оплатить рассчитанную сумму налога можно в любом отделении Сбербанка. При этом сделать это нужно вовремя. Если срок уплаты выпадает на выходные или праздничные дни, позаботиться о перечислении налога следует заранее.

Важные нюансы

В заключение темы необходимо уделить внимание некоторым моментам, о которых нужно знать предпринимателю, решившему перейти на ПСН:

Индивидуальный предприниматель может утратить право на патент, если:

Снятие ИП с учета в качестве плательщика ПСН осуществляется на основании его письменного заявления в пятидневный срок.

Патентная система налогообложения

Как ИП посчитать налог на патенте

Патентная система налогообложения (ПСН) — специальный налоговый режим, при котором ИП платит фиксированную стоимость за год и освобождается от других налогов.

Для компаний этот режим не действует.

Рассказываем, как работать на патенте.

Виды деятельности на патенте

Патент действует для определенных видов деятельности. В основном это розница, общепит и услуги населению, например:

Региональные власти могут добавить другие виды бытовых услуг, по которым будет действовать патент в регионе, но не могут сократить список из налогового кодекса.

Один предприниматель может купить патенты сразу на несколько видов деятельности.

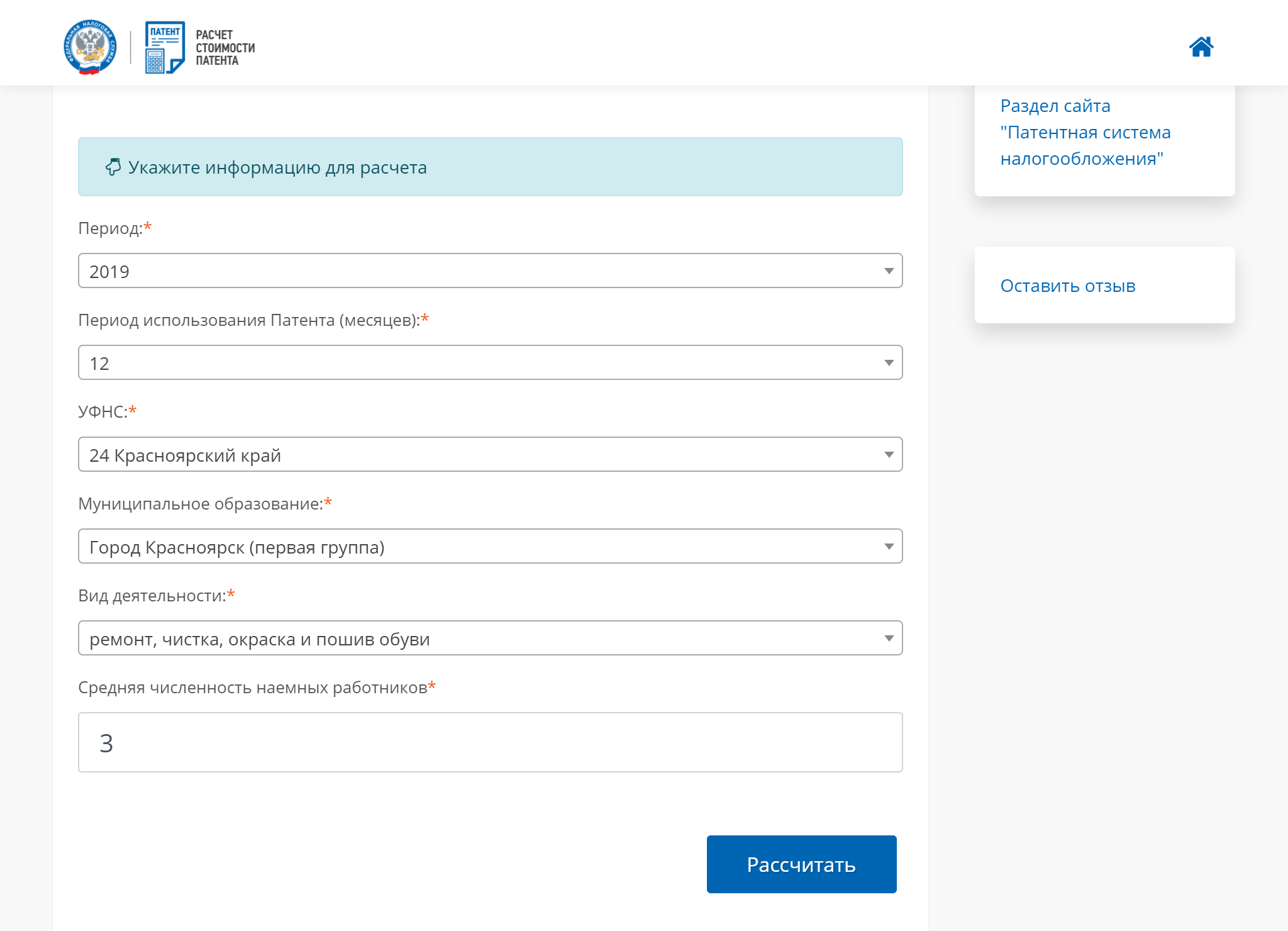

Проще всего проверить, можете ли вы работать на патенте в своем регионе, в сервисе «Расчет патента» на сайте налоговой.

Ограничения для ПСН

Для работы на патенте у ИП есть несколько требований и ограничений. Условно их можно разделить на общие и частные. Общим должны следовать все предприниматели на патенте, частным — в отдельных видах деятельности.

Частные ограничения указаны в законе вместе со списком видов деятельности, на которые распространяется патент. Вот несколько примеров:

Для розницы и общепита на патенте много нюансов. Если вы работаете в общепите и хотите перейти на патент, рекомендуем сначала изучить налоговый кодекс.

Региональные власти могут корректировать требования: например, устанавливать свой максимум по потенциальному годовому доходу. В законе есть ограничение в 1 млн рублей, но регионы могут увеличить его по некоторым видам деятельности.

Региональные законы можно посмотреть на странице ПСН в разделе «Особенности регионального законодательства» на сайте налоговой. Главное — переключить сайт на свой регион, если он не определился автоматически.

Сколько стоит патент

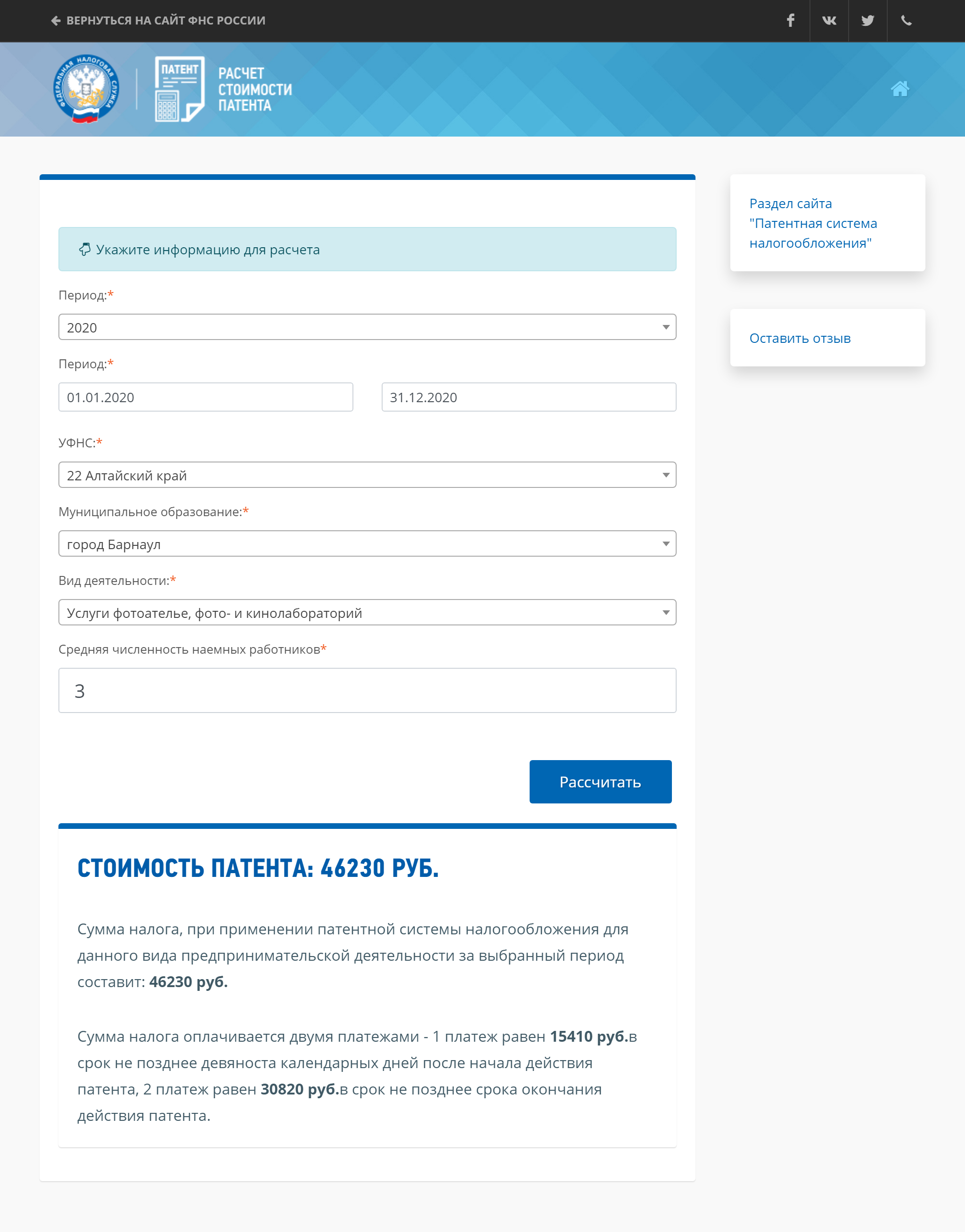

Для расчета патента есть специальная формула, но предпринимателям ничего вручную считать не нужно: сервис «Расчет патента» показывает точную стоимость.

Сервис не только рассчитывает общую стоимость патента, но и показывает, какие суммы в какие сроки нужно оплатить.

В некоторых регионах для новых ИП на патенте предусмотрены налоговые каникулы — льготный период, когда можно не платить налог вовсе. Подсказки о них есть в калькуляторе.

Стоимость патента можно уменьшить, если покупаете онлайн-кассу — до 18 000 Р за каждую. Чтобы получить вычет, кассу нужно было зарегистрировать до 1 июля 2019 года. Для того чтобы получить вычет, нужно подать уведомление в налоговую.

Страховые взносы на патенте

На патенте предприниматель платит стоимость патента и страховые взносы. На УСН и ЕНВД страховые взносы уменьшают налог, а на патенте — нет.

Как перейти на ПСН

Предприниматель может перейти на патент в любое время, если переходит с ОСН или если применяет УСН или ЕНВД и открывает новый вид деятельности, для которого приобретает патент.

А вот если ИП хочет перейти на патент по тому же виду деятельности, по которому раньше был на УСН или ЕНВД, то придется ждать начала следующего года.

Во всех случаях предпринимателю нужно подать в налоговую заявление не позднее чем за 10 дней до применения спецрежима.

В течение пяти дней налоговая выдает патент или сообщает об отказе. Всего в законе указано пять причин, по которым налоговая может отказать:

Уплата налога на ПСН

Под налогом на ПСН подразумевают стоимость патента. Патент можно купить на срок от 1 до 12 месяцев.

Если патент оформлен на срок от 1 до 6 месяцев, нужно оплатить его полностью до окончания его действия.

Патент на срок от 6 до 12 месяцев нужно оплачивать так: треть суммы — в течение 90 дней после начала действия патента, а остаток — не позднее даты окончания его действия.

Если задержать платеж, налоговая начислит пени за просрочку и пришлет уведомление об уплате. Налоговая может оштрафовать, если патент не был оплачен или если предприниматель попытался сэкономить на патенте и предоставил неверные сведения о своей деятельности.

Учет и отчетность на ПСН

По закону ИП не обязаны вести бухгалтерский учет. Они должны только заполнять книгу учета доходов.

Книгу нужно вести по двум причинам:

Отчитываться перед налоговой и сдавать декларацию на патенте не нужно.

Если у ИП есть штатные сотрудники, ему нужно сдавать отчетность за работников.

Когда ИП теряют право на применение ПСН

Предприниматели теряют право на применение патента в двух случаях:

В этих случаях предприниматель обязан уведомить налоговую в течение 10 дней после потери права на патент. Не позднее чем через 5 дней его снимут с учета и переведут на ОСН до конца года. Налоги пересчитают.

Если ИП совмещал патент с УСН, патентную деятельность автоматом переведут на УСН.

Если предприниматель решил закончить деятельность на патенте, он должен заполнить другое заявление и передать его в налоговую. С учета снимут также через 5 дней.

Повторно вернуться на патент ИП сможет только с начала следующего года, если устранит все нарушения.

Плюсы и минусы ПСН

Главное преимущество работы на патенте: стоимость патента не зависит от фактического дохода. Если реальный заработок будет намного больше потенциального, то работать в этом режиме выгодно. Другие плюсы:

Среди минусов спецрежима:

Как стать ИП

Зарегистрировать ИП можно самостоятельно, через посредников и сервисы регистрации. В первом случае придется самому готовить бумаги, нести их в налоговую или отправлять по почте.

В Тинькофф есть бесплатный сервис по регистрации ИП. Нужно только заполнить заявку — специалисты подготовят документы, оформят электронную подпись и отправят всё в налоговую.