Анализ рынка строительно-отделочных материалов в 2020 году: влияние кризиса и тенденции развития

Потребление строительно-отделочных материалов в основном зависит от состояния отрасли жилищного строительства, а также от покупательной способности населения (реальные доходы, социальные программы: снижение ипотечных ставок, социальное жилье, изменения в материнском капитале, реновация жилищного фонда, инфраструктурные проекты). В начале кризиса, вызванного распространением вируса COVID-19, спрос на товары для ремонта заметно увеличился в связи с ростом курсов валют и объявлением нерабочих дней в апреле. Дальнейшая динамика рынка будет определяться темпами снятия введенных ограничений и восстановления экономики, а также возможностями производителей по налаживанию экспортных поставок. По результатам проведенного исследования аналитики предлагают прогнозные сценарии развития отрасли строительно-отделочных материалов в четырех ее сегментах.

Как рынок реагировал на предыдущие кризисы

Несмотря на череду банкротств строительных компаний в 2008 и особенно в 2015-2016 гг. (по итогам 2015 года число банкротств застройщиков выросло до 2700), основные игроки рынка строительно-отделочных материалов в периоды прошлых экономических кризисов демонстрировали положительную динамику.

Аналитики объясняют это тем, что крупные компании имеют больше возможностей для поддержки бизнеса в условиях экономической нестабильности: им проще привлекать заемные средства и выстраивать прямые отношения с торговыми сетями и крупными застройщиками, так как они обладают достаточным залоговым обеспечением, хорошей репутацией и мощной производственной базой. В периоды падения рынка его лидеры используют имеющийся запас прочности для вытеснения более слабых конкурентов и увеличения своей доли.

Дополнительную поддержку производителям в кризисные годы оказывало государство, которое стимулировало развитие строительного сектора, а следовательно и всех предприятий — поставщиков стройматериалов, через финансирование проектов посредством прямого госзаказа. Например, объем ввода жилых домов в 2015 г. не только не уменьшился, но и показал рост в 1,3% до 85,3 млн кв. м. В последующие годы объемы строительства были также выше, чем в докризисный период.

Кроме того, именно в эти периоды на рынке происходили структурные изменения. С 2008 года начался рост крупных торговых сетей, которые постепенно отбирают покупателей у строительных рынков, а застройщики стали предлагать квартиры с готовой отделкой, т. е. сформировался новый канал реализации строительно-отделочных материалов. В 2015 году был запущен процесс импортозамещения, увеличилась доля российских товаров, крупные ретейлеры выпустили на рынок собственные торговые марки и перешли к их активному продвижению.

Текущая ситуация и основные тренды на рынке строительно-отделочных материалов

Пандемия коронавируса и экономический кризис, безусловно, оказывают значительное влияние на рынок. С одной стороны, продолжающееся падение доходов населения вызывает снижение спроса на строительно-отделочные материалы и его смещение в более дешевые сегменты. С другой стороны, в условиях резкого роста курсов валют в конце первого квартала 2020 года было заметно значительное оживление, т. к. потребители активизировали закупки, опасаясь грядущего подорожания. Период нерабочих дней многие использовали для проведения ремонта, на который раньше у них не хватало времени.

Анализ статистики поисковых запросов «Яндекса» подтверждает, что интерес потребителей к покупке строительно-отделочных материалов с начала 2020 года вырос по отношению к аналогичному периоду прошлого года. По данным сервиса Wordstat, наибольший рост количества запросов был зафиксирован в отношении штукатурки и обоев именно в период нерабочих дней — в апреле.

Среди других трендов аналитики выделяют:

Новые экономические условия заметно изменили один из каналов продаж строительно-отделочных материалов — торговые сети на рынке DIY. Выиграли компании, которые до кризиса активно развивали онлайн-продажи и делали ставку на омниканальность, что позволило им оперативно отреагировать на сложившуюся ситуацию, повысить скорость доставки и значительно увеличить свой оборот. Некоторые производители, заметив эту тенденцию, задумались об увеличении доли продаж через этот канал.

Объем строительно-ремонтного рынка малого бизнеса оценили в 2,5 трлн руб.

Почти половину выручки малого бизнеса в сфере услуг (46%) в России составляют строительно-ремонтные услуги. Это 2,5 трлн руб., или 120 млн заказов в год, подсчитали аналитики Avito и Data Insight (результаты исследования есть в распоряжении РБК).

Аналитики опрашивали специалистов, занятых в следующих сегментах сферы услуг — ремонт и строительство, красота и здоровье, компьютерная помощь, деловые услуги, транспортные услуги, пассажирские перевозки, курьерские поручения, ремонт техники, ремонт и обслуживание авто, изготовление товаров на заказ, обучение, организация праздников, бытовые услуги и уход за животными.

Оказалось, что в сфере строительных и ремонтных услуг работает 31% всех исполнителей (3 млн респондентов), а самый массовый сегмент внутри этой категории — специалисты по выполнению отделочных работ: их выполняют 33% от всех респондентов, занятых в сфере строительства и ремонта. На втором месте — услуга ремонт под ключ (выполняют 24% респондентов), на третьем — установка и ремонт дверей (20%).

Средняя цена заказа

На основании опроса исполнителей, которых просили указать стоимость их обычного заказа, эксперты подсчитали, сколько в среднем составляет заработок исполнителя того или иного вида строительно-ремонтных работ.

Например, за выполнение ремонта под ключ в среднем исполнители получают 35 тыс. руб., за услуги электрика и сантехника или установку дверей исполнитель получает 2 тыс. руб. Средний заработок за выполнение отделочных работ — 12 тыс. руб., за установку и ремонт радиаторов — 10 тыс. руб., за установку натяжных потолков — 5 тыс. руб. За остекление или ремонт окон — 4,2 тыс. руб., а за доставку строительных материалов исполнители получают в среднем 5 тыс. руб.

50 тыс. руб. получает исполнитель заказа на строительство фундамента или сборку деревянного дома. За типичный заказ на выполнение кровельных работ строители получают 30 тыс., в такую же сумму оценивают работы и по строительству бани или сауны.

При этом эксперты отмечают, что средняя стоимость заказа у компаний (50 тыс. руб.) — почти в 3,6 раза больше, чем у индивидуальных предпринимателей (14 тыс. руб.), и в 11 раз больше, чем у самозанятых исполнителей (4,5 тыс. руб.).

Эксперты также отмечают, что недостатка в заказах в сегменте ремонтно- строительных работ нет: 41% строителей указали, что имеют достаточно или больше заказов, чем могут выполнить. Это на 4% выше показателя в среднем по рынку всех услуг. При этом наиболее востребованы кровельщики и те, кто выполняет ремонт под ключ: по 53% тех и других устраивает объем работ.

Тем не менее еще 47% строителей отмечают, что их загрузка не полная, а 11% говорят об отсутствии заказов.

Методология исследования

Исследование основано на данных телефонного опроса (2 тыс. респондентов), онлайн-опроса по методу поточной выборки (2 тыс. анкет), а также на данных онлайн-опроса на сайте Avito (18,9 тыс. анкет).

В исследовании были установлены квоты на пол, возраст и макрорегионы, репрезентирующие структуру населения России. В опросах принимали участие мужчины и женщины в возрасте от 18 до 64 лет, занятые оказанием услуг во всех населенных пунктах России. Опросы проводились в июле-августе 2017 года.

Обзор рынка: строительная отрасль

Данный анализ рынка выполнен на основании информации из независимых отраслевых и новостных источников, а также на основании официальных данных Федеральной службы государственной статистики. Интерпретация показателей производится также с учетом данных, доступных в открытых источниках. В аналитику включены репрезентативные направления и показатели, обеспечивающие наиболее полный обзор рассматриваемого рынка. Анализ поводится в целом по РФ, а также по федеральным округам; Крымский федеральный округ не включен в некоторые обзоры по причине отсутствия статистических данных.

Строительство является исторически одной из ведущих отраслей экономики России, на долю которого приходится до 3% ВВП. В различные периоды, в зависимости от общего состояния экономики страны, строительная отрасль испытывала подъемы и спады, оставаясь при этом одним из наиболее привлекательных направлений инвестирования.

Как правило, строительные объекты классифицируются в первую очередь по назначению: жилые здания, промышленного назначения и административно-общественные. Каждое из направлений имеет свои особенности и закономерности развития.

Отдельно рассматривается строительство автомобильных дорог.

Строительная отрасль, согласно классификатору ОКВЭД, занимает раздел F с дальнейшим делением по направлениям. Раздел 45.21 «Общестроительные работы» включает в себя 11 специализированных направлений производства строительных работ таких, как например «Производство общестроительных работ по возведению зданий», «Производство общестроительных работ по строительству электростанций…», «… по строительству сооружений для горнодобывающей промышленности и т.д.».

Какой бизнес открыть в кризис 2020?

Новая прибыльная ниша. Бизнес, который не требует сотрудников и помещения. Минимальные вложения. Обучение «под ключ» за два дня.

Российская экономика в целом сегодня характеризуется снижением инвестиционной активности за счет оттока иностранного капитала, а также сокращения инвестиционных программ отечественных финансовых организаций. Высок уровень инфляции. Экспертами предполагается частичное замещение западных инвестиций азиатскими, однако такие прогнозы выглядят излишне оптимистично.

В связи с общим снижением платежеспособности основной массы населения, в секторе жилищного строительства пострадает в первую средний сегмент, за счет которого увеличится доля бюджетного сегмента. Премиальный сегмент индивидуального жилого строительства сократится незначительно; строительство многоквартирных зданий премиального сегмента обнаружит тенденцию к значительному снижению.

Промышленное строительство в России в последние годы инвестировалось в значительной степени за счет иностранного капитала, поэтому можно ожидать заморозки проектов, находящихся в реализации, а также практически полной остановки финансирования сектора.

Готовые идеи для вашего бизнеса

Строительство административно-общественных зданий также будет сокращено – востребованность помещений в торговых центрах, довольно долгое время являвшихся локомотивом данного сегмента, катастрофически падает.

Согласно данным Росстата, ежегодный объем работ, выполняемых по виду деятельности «Строительство», с 2010 по 2013 год вырос с 4454,2 млрд. рублей до 6019,5 млрд., показав стабильную динамику роста. Количество работников отрасли осталось практически неизменным за этот период 5,4-5,7 млн. человек. Ежегодное количество инвестиций в основной капитал отрасли также почти не изменялось из года в год – 337-357 млрд. рублей.

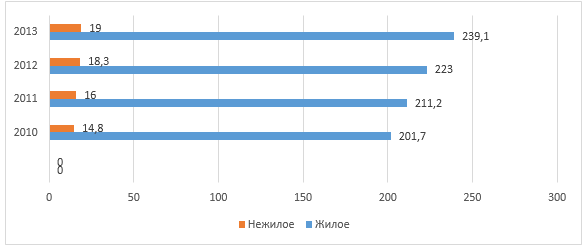

Рисунок 1. Динамика ввода зданий жилого и промышленного назначения в 2010-2013 гг., тыс. ед.

Площадь и строительный объем зданий увеличивался прямо пропорционально количеству сданных в эксплуатацию зданий.

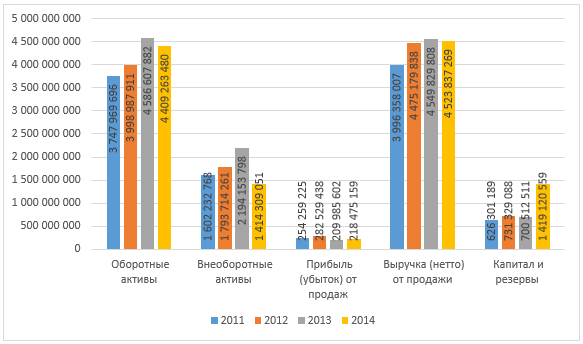

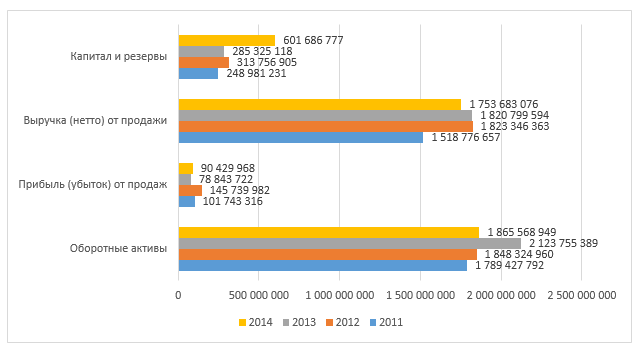

Рисунок 2. Финансовые показатели строительной отрасли в России, тыс. руб.

Как видно из диаграммы, стабильный рост показателей отрасли в 2011-2013 годах сменился некоторым падением в 2014 году. Предположительно, показатели 2015 года продолжат отрицательную динамику, однако их снижение не будет резким и вряд ли достигнет уровня 2011. Характерным является значительный рост показателя «капитал и резервы», который говорит о выведении предприятиями средств из оборота, а, следовательно, об отказе от развернутого ведения основной деятельности; выведенные из оборота средства могут быть перераспределены внутри крупных холдингов или инвестированы предприятиями в другие направления деятельности. Все это позволяет судить о подготовке отрасли к длительному спаду.

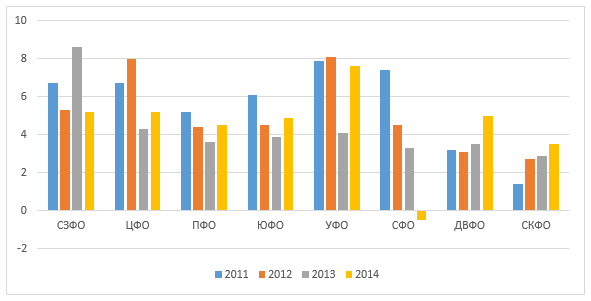

Показатели рентабельности также обнаруживают тенденции к стагнации или снижению – Рисунок 3. Наибольшее падение показывает рентабельность собственного капитала.

Рисунок 3. Динамика показателей рентабельности в 2006-2014 гг., %

Показательно многократное снижение доли долгосрочных обязательств в совокупном капитале. Если в период с 2006 по 2013 год обеспеченность отрасли долгосрочными заемными средствами составляла 27-36%, то в 2014 она сократилась до 6,2%, что вызвано, в первую очередь, значительным повышением ставок по кредитам. Также это подтверждает вывод о том, что отрасль находится в ожидании долгосрочного спада. Этот же вывод подтверждается и значительным ростом степени погашения финансовых вложений – с 700 млрд. руб. в среднем ежегодно в 2011-2013 гг. до 1,2 трлн. Рублей в 2014 году.

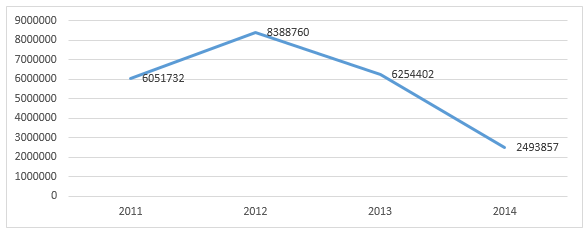

Динамика зарубежных инвестиций также отрицательная – Рисунок 4, что подтверждает существенный отток иностранного капитала из отечественного бизнеса; за первое полугодие 2015 года объем иностранных инвестиций составил 787 307 тыс. руб., что продолжает отрицательную динамику.

Рисунок 4. Динамика зарубежных инвестиций в строительную отрасль в 2011-2014 гг., тыс. рублей

Анализ отрасли по регионам приведен ниже.

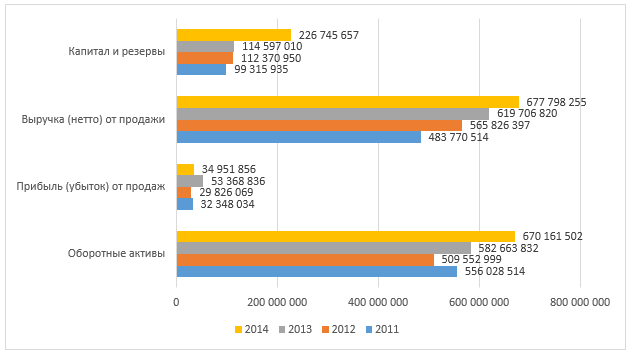

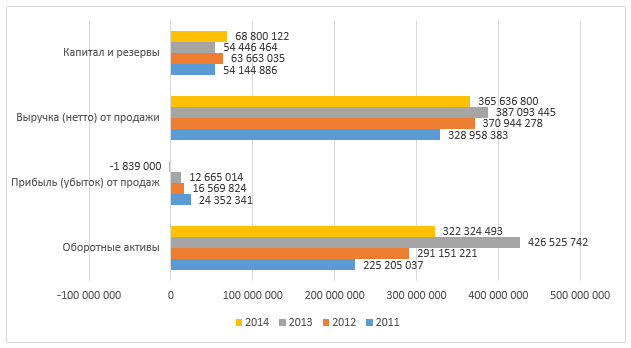

Рисунок 5. Финансовые показатели строительной отрасли в СЗФО, тыс. руб.

Рисунок 6. Финансовые показатели строительной отрасли в ЦФО, тыс. руб.

Рисунок 7. Финансовые показатели строительной отрасли в ПФО, тыс. руб

Рисунок 8. Финансовые показатели строительной отрасли в ЮФО, тыс. руб.

Рисунок 9. Финансовые показатели строительной отрасли в УФО, тыс. руб.

Рисунок 10. Финансовые показатели строительной отрасли в СФО, тыс. руб.

Рисунок 11. Финансовые показатели строительной отрасли в ДВФО, тыс. руб.

Рисунок 12. Финансовые показатели строительной отрасли в СКФО, тыс. руб.

Как видно из приведенных диаграмм, в целом динамика по различным показателям однородна. Объем оборотных активов показывает положительную или отрицательную тенденцию в зависимости от региона. Прибыль почти во всех регионах (кроме СЗФО и УФО) выросла в 2014 году по сравнению с 2013 годом на фоне неоднозначной динамики выручки. Предположительно, такой диссонанс может быть связан с повышением рентабельности продаж за счет повышения наценки, а также ввода в эксплуатацию большего количества объектов высоких ценовых сегментов. Особенно характерно это отражено на графиках УФО, ЮФО и ЦФО. Прослеживается однозначная тенденция к наращиванию резервов предприятий во всех регионах.

Рисунок 13. Динамика рентабельности продаж по регионам РФ, %

Готовые идеи для вашего бизнеса

По итогам первых трех кварталов 2015 года, чистая прибыль от продаж в целом по отрасли составила 104 млрд. рублей, что составляет 41% от прибыли 2014 года. С учетом окончания строительного сезона для многих регионов уже в третьем квартале, маловероятно, что по итогам года прибыль 2015 года составит хотя бы 70% от показателя 2014 года.

Строительство тесно связано с рядом отраслей, таких как: производство строительных материалов, добыча ископаемых, проектирование, грузоперевозки и т.д. Безусловно, наиболее тесные связи проявляются между строительной отраслью и проектированием и производством стройматериалов – для них строительство является основным заказчиком и потребителем.

Падение объемов строительства негативным образом скажется на состоянии этих сегментов рынка. Собственно говоря, в течение многих лет проектные организации всех направлений испытывают перманентное снижение количества заказов.

Что касается производства строительных материалов, то, по данным Росстата, за три квартала 2015 года отгружено на 7% больше металлических строительных конструкций и изделий, чем за аналогичный период 2014 года; изделий из обожженной глины (кирпич, черепица и др.) – на 10% меньше; деревянных строительных конструкций и столярных изделий – на 6% меньше. Таким образом, спад в этой отрасли пока что фактически незаметен.

Основным потребителем продукции строительной продукции являются девелоперские компании и частные лица. Учитывая то, что девелопмент не выделен в классификаторе в качестве отдельного вида деятельности, провести анализ состояния данной отрасли не представляется возможным. Однако, принимая во внимание эластичность предложения по спросу, можно говорить о том, что состояние собственно строительной отрасли достаточным образом отражает состояние девелопмента.

На основе полученных данных можно сделать вывод о том, что строительная отрасль в настоящий момент находится на завершающем этапе роста последних лет, за которым последует длительный спад. Длительность его зависит от внутренних и внешних факторов – государственное регулирование отрасли, платежеспособность населения, возвращение иностранных инвесторов.

В течение этого периода инвестировать капитал в отрасль едва ли будет целесообразно, особенно учитывая повышение уровня конкуренции в первые годы спада.

Денис Мирошниченко

(c) www.openbusiness.ru — портал бизнес-планов и руководств по открытию малого бизнеса

11235 человек изучает этот бизнес сегодня.

За 30 дней этим бизнесом интересовались 390391 раз.