Основные этапы реализации проекта

1. ПРЕДПРОЕКТНАЯ ПОДГОТОВКА И ПЛАНИРОВАНИЕ СТРОИТЕЛЬСТВА

Подготовка и сбор технических условий, градостроительного плана земельного участка (ГПЗУ), результатов проведения публичных слушаний и других документов в зависимости от расположения и специфики будущего объекта строительства.

— Предпроектные работы (эскизный проект)

Определение Технико-экономических показателей будущего объекта, выбор варианта посадки здания на участке и разработка предварительной концепции основных архитектурных решений.

Подготовка топосъемки и геологических работ, проведение работ по инженерному обследованию зданий в случаях реконструкции либо сноса существующих зданий в рамках реализации инвестиционного проекта.

2. ОБЕСПЕЧЕНИЕ ПРОЕКТНОЙ ДОКУМЕНТАЦИЕЙ

Данный этап включает в себя проектирование на основании исходно-разрешительных документов и результатов изысканий: от подготовки Технического задания до получения положительного заключения экспертизы

Подготовка совместно с проектно-изыскательскими организациями задания на разработку проектно-сметной документации, проводим ее согласование.

— Определение по согласованию с заказчиком и подрядчиком объемов, этапов и стоимости проектных работ;

Осуществление выбора, преимущественно по результатам проведения конкурса, проектной организации, заключаем договора на разработку проектной документации

— Организация выполнения проектной и рабочей документации проекта

Координация работ подрядных организаций в увязке архитектурно-планировочных, объемно-пространственных, технических решений и др. нормативных требований при выполнении комплекса проектных работ.

Организация в установленном порядке согласования, утверждения и переутверждения проектно-сметной документации, а также внесение в соответствующую документацию исправлений по замечаниям и заключениям подрядных организаций и органов экспертизы.

3. ОРГАНИЗАЦИЯ СТРОИТЕЛЬСТВА

— Разрешение на строительство

Формирование полного комплекта документов необходимых для получения Разрешения на строительство объекта в соответствии с градостроительным кодексом Российской Федерации.

— Выбор Генерального подрядчика(подрядчика)

Проведение тендера и выбор Генподрядной организации, отвечающей требованиям Заказчика. Подготовка договора Генерального подряда с обязательными приложениями, включая графики производства работ и финансирования.

Контроль за строительством объекта, включая оценку качества выполнения работ, соответствие требованиям проекта и контроль за формированием исполнительной документации.

Контроль за освоением Генподрядчиком выделенных средств на строительство. Проверка соответствия фактически выполненных объёмов работ с заявленными объёмами подрядчика за отчетный период.

4. ПРИЕМКА В ЭКСПЛУАТАЦИЮ ЗАВЕРШЕННОГО СТРОИТЕЛЬСТВОМ ОБЪЕКТА

— Разрешение на ввод объекта в эксплуатацию

Осуществление ввода в эксплуатацию объекта, получив разрешение в органах власти в соответствии с законодательством, при этом организуем и принимаем участие в работе приемочной комиссии по законченному строительством объекту, предоставляя полный пакет документации.

Полный комплекс мероприятий по завершении строительно-монтажных работ, включающий в себя работы с органами местного самоуправления и ресурсо снабжающими организациями, структурами БТИ, Ростехнадзора и др.

— Передача введенного в эксплуатацию объекта инвестору

Передача объекта инвестору (уполномоченной инвестором структуре) в эксплуатацию, предоставляя полный пакет исполнительной документации; Определение режима эксплуатации объекта в период опробования и приемки;

Реализация инвестиционного проекта строительства

Строительный бизнес как форма создания стоимости, является практически единственным типом хозяйствования, которое по своей сути мало изменилось еще с тех времен, когда строились пирамиды в Рамзесе или возводились висячие сады Семирамиды Древнего Вавилона.

Тем не менее и эту отрасль экономики, которая до сих пор еще является определенным «драйвером» развития производственных и финансовых отношений, охватили новые тенденции управления проектами, современными технологиями проектирования, инвестирования и т.п. В основе современного строительного бизнеса лежат принципы, которые раньше были свойственны лишь коммерческим или финансовым операциям на рынках.

Это касается в первую очередь таких моментов, как:

Все это вместе взятое в некоторой степени позволяет говорить о некоторой инвестиционной революции в строительном бизнесе, где именно составляющая времени работы капитала становится главным приоритетом, о чем собственно и будет рассказано в данной статье.

Основные этапы реализации инвестиционного строительного проекта

Как и всякий инвестиционный проект, строительство любого объекта (за исключением, конечно, тех, что не попадают в категорию рыночных — военных, социальных и прочих) предполагает определенные стадии и формы работы вкладываемого в него капитала.

В общем виде эти стадии состоят из нескольких функциональных блоков, которые хорошо всем известны из курса менеджмента:

Надо признать, что такая общая схема реализации проектов в строительной области не раскрывает полностью всех особенностей инвестиций в этот вид бизнеса. На практике, в частности в секторе девелопмента (современная терминология, характеризующая именно инвестиционную направленность возведения объектов недвижимости в коммерческом секторе), используются вполне современные методики реализации проектов, начиная от планирования и заканчивая введением в эксплуатацию.

В общем виде функциональная схема реализации строительства инвестиционного проекта состоит из несколько блоков, как это показано на рисунке 1.

В раскрытии этой модели все функциональные этапы строительного проекта можно представить следующим образом:

В развернутом виде реализация инвестиционного проекта в строительстве предполагает несколько основных этапов работ, которые можно представить в виде таблицы:

Для того, чтобы понять как действительно на практике происходит организация и реализация инвестиционного строительного проекта, имеет смысл рассмотреть порядок осуществления типичного девелоперского проекта, который выглядит следующим образом:

Для того, чтобы проект был действительно прибыльным для инвестора и его партнеров, необходим тщательный маркетинговый план, который ориентирует инвестора на потребности рынка, а не на освоение денег в капстроительство. Для этого используется технология изучения рынка недвижимости, как это, например, представлено на диаграмме 1.

Для того, чтобы разработать четкую систему финансирования проекта, необходимо следовать типичной для девелоперских проектов схеме, как это показано на рисунке 2. Разрыв в потоках финансирования может повлечь не только замораживание строительства, но и привести к банкротству застройщика — инвестора и лишить всех участников — клиентов денег и перспектив получить свое жилье.

Представленные в качестве примера этапы реализации инвестиционного проекта по строительству коммерческого жилья, конечно же, отличаются от форм капитальных инвестиций в промышленном секторе экономики. Но в любом случае методология имеет практическое применение при возведении различных объектов недвижимости.

В дополнении к сказанному также следует учесть и такой важный элемент при инвестиционном строительстве как риск. Управление рисками при реализации инвестиционного строительного проекта, исходя из практики, осуществляется на всех этапах его воплощения.

Для наглядности система учета, анализа и реагирования на риск представлена в таблице 2.

Наиболее общими, широко используемыми и эффективными методами предупреждения и снижения риска в строительстве являются:

Страхование является одним из наиболее распространенных способов снижения рисков в девелоперских проектах, причем в большинстве случаев такое страхование регламентировано на законодательном уровне. В некоторых случаях риски реализации инвестиционных — строительных проектов нивелируются с помощью специальных методов хеджирования, которые применяются на финансовых рынках, например, реальные опционы или форвардные контракты на финансирование поставок импортных строительных материалов и оборудования.

Схемы финансирования инвестиционно-строительных проектов (Financing schemes of investment and construction projects)

Похилый Евгений Юрьевич

Финансовый директор ООО «Интермикс Мет»

ученая степень – кандидат экономических наук

адрес электронной почты – pokhily@hotmail.com

Аннотация. В статье рассмотрены схемы и источники финансирования инвестиционно-строительных проектов. Выполнен анализ регулирующей нормативной базы. Рассмотрены особенности инвестирования собственных средств, привлечения соинвесторов, кредитования и публичного привлечения средств. Отражены основные критерии привлечения средств из различных источников, а также выполнен анализ индивидуальных особенностей различных схем финансирования и их совместного применения.

Ключевые слова и словосочетания: строительство, схема финансирования, инвестирование, кредитование, ценные бумаги

Abstract. The article describes the schemes and sources of financing of investment and construction projects. Normative base is analyzed. The features of the investment of equity, attracting co-investors, credit financing and funding from public sources are observed. The basic criterions of funding attraction from different sources and individual characteristics of the different funding schemes are analyzed.

Keywords and expressions: construction, financing scheme, investing, credit, securities

СХЕМЫ ФИНАНСИРОВАНИЯ ИНВЕСТИЦИОННО-СТРОИТЕЛЬНЫХ ПРОЕКТОВ

FINANCING SCHEMES OF INVESTMENT AND CONSTRUCTION PROJECTS

Практика реализации инвестиционно-строительных проектов (далее – «ИСП») насчитывает большое количество схем финансирования, которые постоянно развиваются, а их выбор зависит от типа ИСП и возможностей правообладателя. С увеличением прозрачности строительного сектора и развития возможностей публичного размещения ценных бумаг у компаний появляются новые источники финансирования, которые могут использоваться как основа реализации ИСП. В связи с этим назрела необходимость развития теоретических и практических основ управления строительными проектами, так как стоимость привлечения средств в проект существенно варьируется для различных источников.

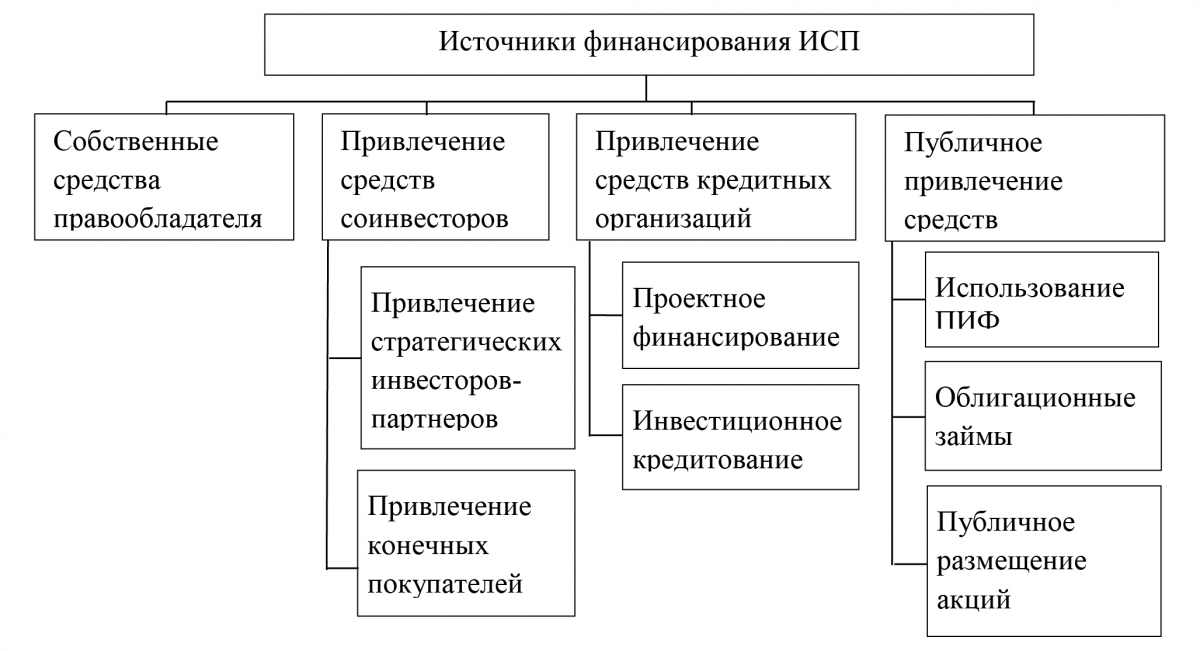

На рис.1 представлены наиболее распространенные источники финансирования:

Рис. 1. Источники финансирования ИСП

1. Собственные средства правообладателя проекта

Основные регулирующие законодательные акты: федеральный закон «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» №39-ФЗ от 25.02.1999 г. (регулирование инвестиционной деятельности), федеральный закон «Об акционерных обществах» №208-ФЗ от 24.11.1995 г. (регулирование деятельности акционерных обществ), федеральный закон «Об обществах с ограниченной ответственностью» №14-ФЗ от 08.02.1998 г. (регулирование деятельности обществ с ограниченной ответственностью), федеральный закон «О государственной регистрации юридических лиц и индивидуальных предпринимателей» №129-ФЗ от 08.08.2001 г. (регулирует деятельность индивидуальных предпринимателей), Гражданский кодекс РФ №51-ФЗ от 30.11.1994 г. (регулирование общих вопросов), и пр.

Объекты строительства: любые объекты жилой и коммерческой недвижимости.

Общее описание: финансирование ИСП в полном объеме за счет собственных средств правообладателем не распространено. Собственные средства чаще всего вкладываются на прединвестиционной или начальной стадии инвестиционной фазы, после чего привлекается финансирование от сторонних источников. Первоначальное вложение средств собственника в ИСП необходимо для последующего привлечения банковских кредитов, облигационных займов, инвесторов-партнеров и дольщиков (что возможно только после оформления разрешения на строительство и публикации проектной декларации). Средства правообладателя первично направляются на оформление исходно-разрешительной документации (ИРД), в т.ч. прав на земельный участок и пр. Использование только собственных средств целесообразно при последующей самостоятельном эксплуатации строящегося объекта, например, крупными компаниями сырьевого сектора.

Реализация проекта может осуществляться на базе существующей или на основе проектной компании SPV (Special Purpose Vehicle). Создание SPV обусловлено необходимостью отделения денежных потоков проекта от иной деятельности инвестора, защиты инвестиций от исторических налоговых и юридических рисков, связанных с основным бизнесом. Проектная компания является стороной ключевых договоров проекта.

Источниками привлечения собственных средств в проект могут являться:

Привлечение собственных средств возможно на любой фазе жизненного цикла ИСП. Данный источник финансирования часто применяется совместно с кредитами банков и облигационными займами в размере от 20% до 80% от общего объема финансирования. При этом требованием кредиторов, как правило, является начальное финансирование из собственных средств порядка 15% затрат до начала кредитования.

2. Привлечение средств соинвесторов

Основные регулирующие законодательные акты: федеральный закон «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости» №214-ФЗ от 30.12.2004 г., федеральный закон «Об ипотеке (залоге недвижимости)» №102-ФЗ от 16.07.1998 г. (регулирование ипотеки площади при наличии механизмов рассрочки, кредитования и прочих обязательств приобретателя), Гражданский кодекс РФ №51-ФЗ от 30.11.1994 г. (регулирование общих вопросов), федеральный закон «О рынке ценных бумаг» №39-ФЗ от 22.04.1996 г. (регулирования работы с ценными бумагами), федеральный закон «О простом и переводном векселе» №48-ФЗ от 11.03.1997 г. (регулирования работы с векселями) федеральный закон «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» №39-ФЗ от 25.02.1999 г. (регулирование инвестиционной деятельности), федеральный закон «Об инвестиционном товариществе» №335-ФЗ от 28.11.2011 г. (регулирование деятельности инвестиционных товариществ), пр.

Соинвесторами могут быть юридические лица, индивидуальные предприниматели и физические лица.

Объекты строительства: любые объекты жилой и коммерческой недвижимости.

Привлечение стратегических инвесторов-партнеров: чаще всего крупные соинвесторы предоставляют финансирование ИСП в качестве партнеров собственников на основе различных договоров инвестирования с целью приобретения площадей по стоимости близкой к стоимости строительства или при входе в проект как совладельцев. Наиболее распространенные механизмы регулирования взаимоотношений с инвесторами-партнерами:

Привлечение финансирования из данного источника возможно на любой фазе жизненного цикла ИСП. В качестве вложения средств собственника проекта может рассматриваться стоимость права на земельный участок и оформленная ИРД.

Привлечение конечных покупателей: соинвесторы, являющиеся конечными приобретателями площадей, заинтересованы в получении в пользование площадей ИСП, а не доходности инвестированных вложений. К данной группе преимущественно относятся дольщики – физ. лица, приобретающие жилье в многоквартирных домах [1].

Основными схемами привлечения средств конечных покупателей являются: заключение договоров долевого участия, жилищные сертификаты, заключение предварительных договоров купли-продажи, реализация векселей, привлечение средств по договорам соинвестирования.

Поступающие денежные средства от данного источника при моделировании денежного потока относятся к операционному денежному потоку и эффективность их инвестирования определять нецелесообразно.

3. Привлечение средств кредитных организаций (банков)

Основные регулирующие документы: федеральный закон «О банках и банковской деятельности» № 395-1от 02.12.1990 г. (регулирование банковской деятельности), «Положение о порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности» №254-П от 26.03.2004 г. (регулирование деятельности банков), федеральный закон «Об ипотеке (залоге недвижимости)» №102-ФЗ от 16.07.1998 г. (регулирование залога обеспечения), внутренние регламенты и нормативные документы кредитной организации и пр.

Объекты строительства: любые объекты жилой и коммерческой недвижимости.

Общее описание: финансирование проекта банком, при согласовании кредитной сделки наиболее часто осуществляется после получения разрешения на строительство, т.е. на инвестиционной фазе, а также после обязательного вложения собственных средств в размере не менее 15% от затрат.

Возможно рассмотреть различные механизмы кредитования ИСП.

Проектное финансирование: участие банка в инвестиционном проекте в форме предоставления кредитов, возврат вложенных средств и получение доходов осуществляются на эксплуатационной фазе или от реализации площадей на инвестиционной фазе преимущественно из потока денежных средств, генерируемого самим проектом [2, 3]. При проектном финансировании, кредитом обычно финансируется от 30% до 70% затрат.

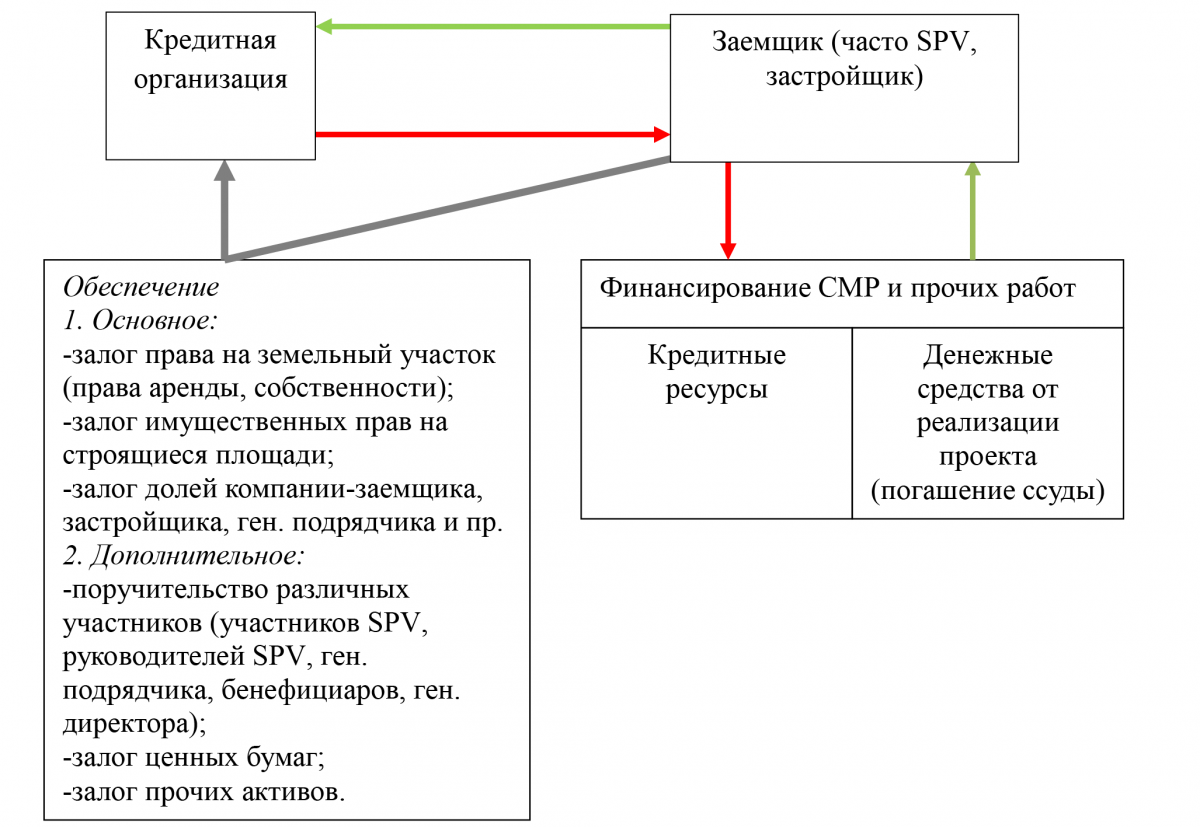

Структурирование и осуществление сделки происходит согласно схеме, представленной на рис.2.

Рис. 2. Схема проектного финансирования

Проектное финансирование применяется в большинстве случаев кредитования ИСП, т.к. является наиболее безопасным как для основной деятельности заемщика, так и банка. Крупные строительные организации специально создают SPV компании для привлечения кредитных ресурсов.

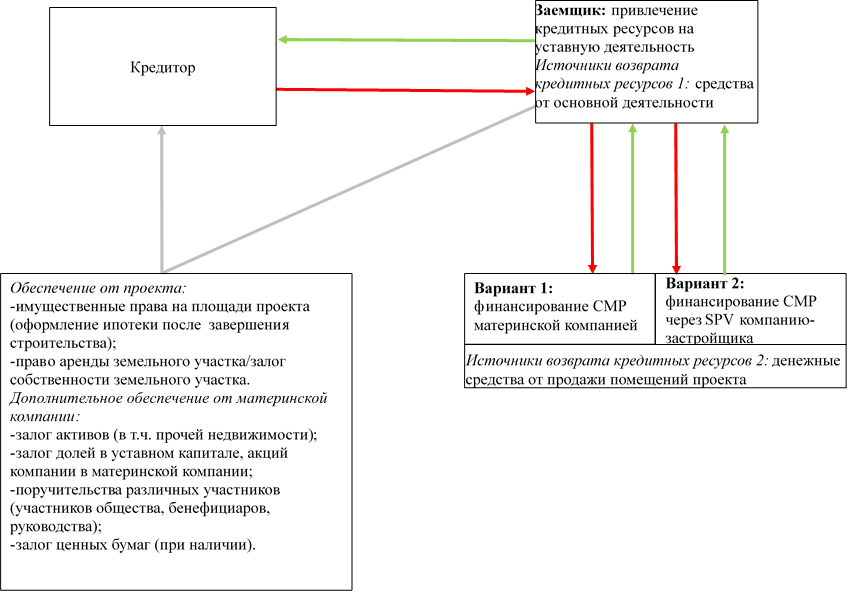

Инвестиционное кредитование: финансирование инвестиционного проекта в форме предоставления кредита, при котором источником погашения обязательств является вся деятельность заемщика, включая доходы, генерируемые проектом. При инвестиционном кредитовании целесообразно, чтобы доля финансирования проекта из собственных источников заемщика составляла не менее 15% от затрат [4, 5]. Обычно кредитом финансируется до 80% затрат. Схема инвестиционного кредитования представлена на рис.3.

Рис. 3. Схема инвестиционного кредитования

При данном типе кредитования целевое назначение кредита часто указывается, как на финансирование уставной деятельности. Компания в свою очередь корректирует устав и вносит туда пункт о строительстве объекта. Инвестиционное кредитование характерно в большей степени для финансирования объектов коммерческой недвижимости и компаний, которые уже владеют какими-либо объектами, которые возможно использовать в качестве залога по кредиту.

5. Использование закрытых паевых инвестиционных фондов

Основные регулирующие документы: федеральный закон «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» №39-ФЗ от 25.02.1999 г. (регулирование инвестиционной деятельности), приказы ФСФР, федеральный закон «Об инвестиционных фондах» №156-ФЗ от 29.11.2001 г., пр.

Объекты строительства: любые объекты жилой и коммерческой недвижимости.

Общее описание: для частных инвесторов вложения в недвижимость в большинстве случаев ограничены возможностями отдельно взятого частного лица. Паевые инвестиционные фонды (ПИФ) позволяют привлечь частных инвесторов, в т.ч. физических лиц, желающих инвестировать в недвижимость.

Инвестировать в недвижимость имеют право паевые инвестиционные фонды закрытого типа, которые формируются на определенный период, по прошествии которого объект недвижимости должен быть продан, а управляющая компания обязана расплатиться с пайщиками денежными средствами. Паи закрытых паевых инвестиционных фондов недвижимости (ЗПИФН) могут обращаться на бирже, что позволяет пайщику иметь оперативное управление – досрочный выход из фонда при продаже паев. ЗПИФН строительства создаются для инвестирования в различные объекты в т.ч. жилой и коммерческой недвижимости. При этом пайщик несет риски, связанные как со строительством, так и с финансовым сектором. Девелоперские фонды преимущественно инвестируют в коммерческие объекты – доходную недвижимость. Доходность фонда в большей степени формирует капитализация стоимости недвижимости: на практике обычно финансируется один проект, а значит, пайщик не имеет возможности диверсифицировать риски.

Денежные средства за счет создания ПИФ можно привлекать на любой стадии реализации ИСП, при этом условия привлечения средств из других источников не предусмотрены.

6. Облигационные займы

Основные регулирующие документы: «Гражданский кодекс Российской Федерации (часть вторая)» №14-ФЗ от 26.01.1996 г., Федеральный закон «О рынке ценных бумаг» №39-ФЗ от 22.04.1996 г., Федеральный закон «Об ипотечных ценных бумагах» №152-ФЗ от 11.11.2003, Приказы ФСФР, пр.

Объекты строительства: любые объекты жилой и коммерческой недвижимости.

Облигации принято разделять [6]: по доходу, который получает инвестор: дисконтные и процентные (купонные); по учету прав: именные облигации и облигации на предъявителя; по форме, в которой могут выпускаться облигации: бездокументарные и документарные; по возможности обмена: конвертируемые и неконвертируемые; по сроку размещения: краткосрочные, среднесрочные, долгосрочные.

Отечественные компании, в т.ч. строительного сектора, чаще всего используют рублевые облигации, размещаемые на отечественных фондовых площадках или еврооблигации различных видов (в т.ч. наиболее распространенные среди отечественных эмитентов – CLN, LPN), которые выпускаются на внешнем рынке [7].

Выпуск облигаций является достаточно сложной процедурой, которая состоит из нескольких основных этапов:

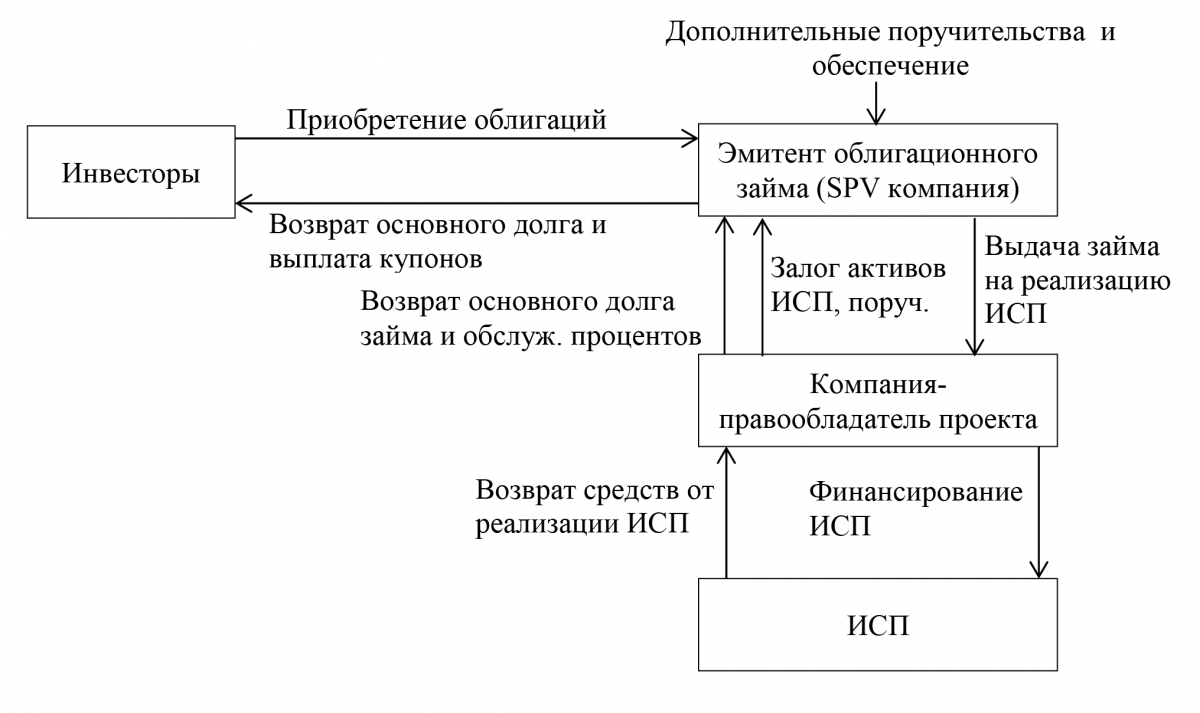

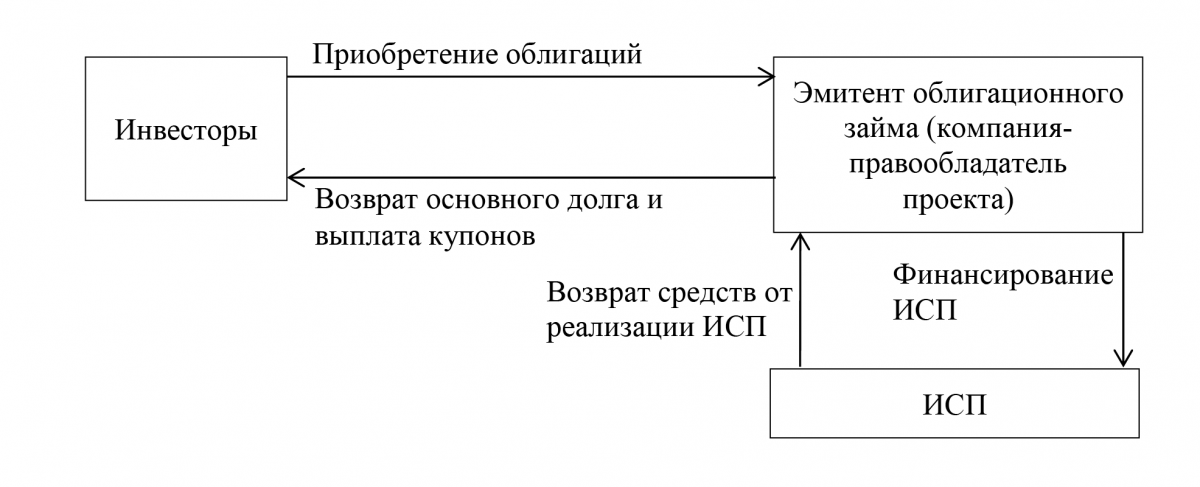

Наиболее распространены две схемы финансовых потоков при выпуске облигаций: через SPV компанию (Рис.4) и компанию-правообладателя проекта (Рис.5).

Рис. 4. Схема потоков средств при использовании в качестве эмитента SPV

Рис. 5. Схема потоков при использовании в качестве эмитента компании-правообладателя проекта

Объем эмиссии определяется размером необходимого финансирования одного или нескольких проектов. Анализ процедур, требований и затрат показал, что на сегодняшний день для обеспечения инвестициями строительного проекта целесообразно осуществлять выпуск облигаций в России. В соответствии с требованиями нормативных документов [8] компании-эмитенту необходимо подтвердить свой высокий кредитный рейтинг, а также пройти процедуру листинга на бирже: только в этом случае можно заинтересовать крупные инвестиционные фонды, НПФ, банки. Получение рейтинга является сложной процедурой, в рамках которой происходит тщательный аудит проекта (цели эмиссии), возвратности, платежеспособности, обеспечения, в качестве которого можно использовать права на земельный участок проекта, а также поручительства связных компаний [7]. Существенным условием также является величина собственных средств, которые девелопер вкладывает в проект. Для получения высокого рейтинга финансирование ИСП за счет собственных средств должно составлять порядка 30% затрат. Преимуществом приобретения облигаций застройщика для институциональных инвесторов является получение своеобразного «пропуска» в строительный сектор, так как такие компании имеют законодательные ограничения самостоятельного осуществления вложений в недвижимость и строительство. Высокий рейтинг размещаемого выпуска облигаций свидетельствует о возможной высокой степени успешности реализации проекта.

7. Публичное размещение акционерного капитала

Основные регулирующие документы: «Гражданский кодекс Российской Федерации (часть вторая)» №14-ФЗ от 26.01.1996 г., Федеральный закон «О рынке ценных бумаг» №39-ФЗ от 22.04.1996 г., Федеральный закон «Об ипотечных ценных бумагах» №152-ФЗ от 11.11.2003 г., приказы ФСФР, пр.

Объекты строительства: любые объекты жилой и коммерческой недвижимости.

Общее описание: с помощью публичного размещения акционерного капитала компании способны разрешить стратегические задачи своего развития. При публичном размещение акций главной задачей является подготовка компании к выходу на фондовые площадки. Процесс IPO на отечественной бирже или международных фондовых площадках сложный и существенно более длительный по сравнению с облигационным займом в РФ. Эмиссия облигаций для большинства компаний является необходимым первым шагом перед IPO. Успешное размещение облигаций отражает тот факт, что компания успешно реструктурировала свою деятельность, произвела необходимую консолидацию и получила опыт работы на фондовых площадках. Для IPO требуется изменение организационной формы общества на акционерное. Преимущественно размещение ценных бумаг доступно для крупных компаний и целесообразно для масштабных проектов. Кроме того, согласно выполненному анализу, рассмотренные источники финансирования самостоятельно применяются редко. При структурировании схемы финансирования одновременно привлекаются средства из различных источников. Так, при кредитовании проекта в банке обязательным условием является вложение собственных средств до открытия кредитной линии. Также при эмиссии облигационного займа необходимо подтвердить вложение собственных средств для получения высокого рейтинга выпуска и листинга на бирже.